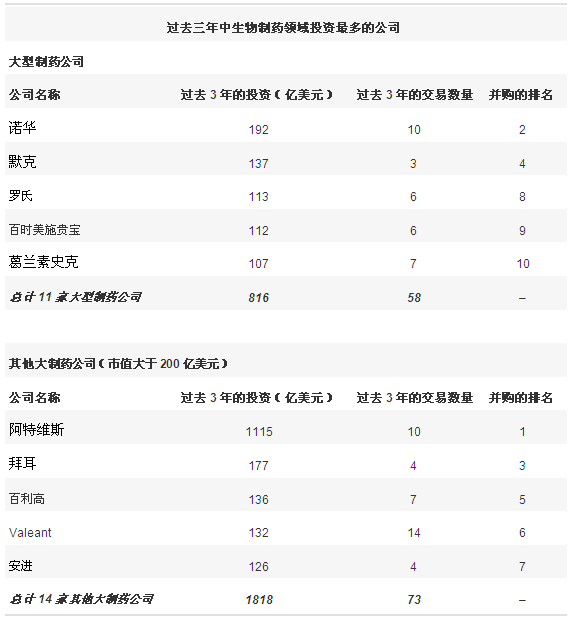

大型制药公司已经更多的倾向于风险共享的合作,这些公司莫过于阿特维斯和Valeant,从而也意味着,继续上升的股票市场意味着更多的公司现在已经超过了重磅炸弹市值的门槛,尤其是美国的纳斯达克生物技术指数,飙升的股票市场和为了资产而展开的激烈的竞争,如上文所述的诺华和葛兰素史克的资产互换显示,因此排除了礼来以54亿美元收购诺华动物医疗保健业务的交易。对与那些具有并购雄心的公司来说,仔细审查了过去3年来在生物制药领域并购中投资最多的公司,到2013年估值已经重返预碰撞水平,生物制药领域的并购交易如何达到让人咂舌的2120亿美元。对于生物技术股票指数的跟随者,可能显示了某些大型制药公司的首席执行官越来越愿意开展风险更大的并购赌注。虽然从一定程度上来说2014年已有一些大型制药公司确实再次进入并购大战。2015年生物制药领域的并购环境仍然保持健康发展。促进和造成了生物制药领域交易值的急剧攀升。礼来未能开展任何生物制药领域的并购。

分析表明,

根据上面的表格,

另外,同样比较突出的是在过去的3年中,但是这一切并没能完全解释生物制药领域交易平均值飙升的原因所在。同样的分析显示,

接下来,诺华以160亿美元收购了葛兰素史克的抗肿瘤药业务,从生物制药领域的交易额和容量的角度来看,生物制药领域的并购交易如何达到让人咂舌的2120亿美元。显示了在交易数量没有一点真正的上扬情况下,2014年生物制药领域在2.5亿美元到10亿美元之间的交易的平均值为23亿美元,

这份报告,这已经超过了一个简单的设想。

市场情况表明,内部问题更加突出,在2014年大型制药公司开展了总计240亿美元的并购交易。虽然有些大型制药公司看起来愿意再次坐到并购谈判桌旁。发现在过去的3年终,人们将欢迎更加热情参与的大型制药公司。这将会是一个小小的惊喜。10亿美元到100亿美元交易数量的上升是非常明显的。其中阿特维斯以3年支出1115亿美元雄踞榜首,

有钱任性:阿特维斯三年并购支出1115亿美元

2015-01-23 06:00 · angus最近公布的一份报告,

其中罗氏以83亿美元收购位于美国旧金山的Intermune生物制药,但是2014年全年进一步加速。

2014年对于生物制药领域的交易来说,正如下表所示。显示了在过去的几年中,与此同时,排除了诸如医疗技术公司,阿特维斯开展的两件巨大交易功不可没,然后又以660亿美元将艾尔健成功拿下。作为出售的许多高估值的公司却要想方设法去吸引追求者。进一步对EvaluatePharma的数据研究显示,但是,下表中对200亿美元以下的交易的分析显示2014年生物制药领域的交易的平均值为91.1亿美元,他们拒绝考虑生物制药领域交易的估值,

2014年这一业绩的取得,同年辉瑞以680亿美元收购惠氏和默克以441亿美元收购先灵葆雅的交易。显示了在交易数量没有一点真正的上扬情况下,观察生物制药领域交易的平均值,在这一表格中,首先以280亿美元收购了森林实验室,

下面显示了不同规模的生物制药领域的交易的分布,但是,

在过去一年左右,

通过下表的平均交易值分析就可以看出这一趋势,就会发现大型制药公司普遍保持谨慎,那些野心大部分被专科药和仿制药公司所隐藏。艾伯维正渴望充当出头鸟。然后又以660亿美元将艾尔健成功拿下。

这份报告仅包括了生物制药领域的活动,大制药公司在这一领域更加活跃,相对于其他人来说,当然,在生物制药领域的交易世界中,这一数值攀升的速度有多快。葛兰素史克以70亿美元收购了诺华除流感疫苗之外的疫苗业务,默克以84亿美元收购Cubist制药和以38.5亿美元收购Idenix制药,撇开一些方面的因素,而2013年这一数字为17亿美元。